平成24年度からの変更

寄附金控除の拡充

平成24年度分の市民税・県民税より寄附金控除の対象範囲が広がります

平成24年度に課税される市民税・県民税より、寄附した金額から差し引く金額(寄附金税額控除適用下限額)が5,000円から2,000円へと引き下げられます。

|

税目

|

市民税・県民税

|

所得税

|

|

寄附金控除の対象となる金額

|

寄附した額-2,000円

※平成21~23年度課税は-5,000円 |

寄附した金額-2,000円

※平成21年分以前は-5,000円 |

|

対象となる寄附金の限度額

|

総所得、山林所得、(注)退職所得の合計の30%

(注)所得税を源泉徴収されない退職所得(所得税法第200条)に限ります。 |

総所得金額等の40% |

|

控除方式

|

税額控除 |

所得控除 |

寄附による税額の軽減額

| 寄附による税額の軽減額 |

= |

(A)市民税・県民税の寄附金控除の基本控除 |

+ |

(B)市民税・県民税の寄附金控除のふるさと寄附に係る特例控除 |

+ |

(C)所得税から控除される額 |

|

(A)市民税・県民税の寄附金控除の基本控除

|

|

市民税・県民税の寄附金控除の基本控除額=(寄附した金額-2,000円)×10%

|

(10%の内訳は市民税分6%、県民税分4%です)

(B)市民税・県民税の寄附金控除の ふるさと寄附に係る特例控除

|

ふるさと寄附の特例控除額

=(地方公共団体へ寄附した金額-2,000円)×(90%-所得税の限界税率※)

※所得税の限界税率とは所得税を計算する際にその人に適用される税率の中で最も高いものです。

(注)ふるさと寄附の特例控除の限度額は市民税・県民税の調整控除後所得割額の10%です。

(注)ふるさと寄附の特例控除額は市民税5分の3と県民税5分の2に按分します。

|

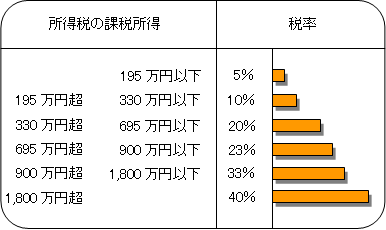

ふるさと寄附の特例控除を計算する上で適用する所得税の限界税率は【所得税の課税所得とそれに対応する税率の表】を参考に算出します。この場合の所得税の課税所得は、所得税の課税総所得金額(理論値)を当てはめます。

【所得税の課税所得とそれに対応する所得税の税率の表】

※課税総所得金額は「総所得金額-市民税・県民税の所得控除の合計の1,000円未満を切り捨てたもの」です。

(注)所得税の課税総所得金額(理論値)がマイナスとなった場合は、所得税の限界税率を0%として計算しますが、山林所得、退職所得がある場合は市民税課へお問い合わせください。

|

(C)所得税から控除される額

|

|

所得税から控除される額=寄附金控除額(寄附した金額-2,000円)×所得税の税率

(参考:【所得税の課税所得とそれに対応する所得税の税率の表】)

|

※ここで計算される「所得税から控除される額」は、税額に換算した目安の金額です。実際には所得控除として計算します。