平成26年度税制改正において、給与所得控除の上限額が引き下げられることが決定されました。これにより市民税・県民税についても、平成29年度分から2年をかけて、段階的に給与所得控除の上限額が引き下げられます。具体的な基準および金額は以下の表のとおりです。

|

現行 |

平成29年度分 |

平成30年度分以後 |

上限額が適用

される給与収入 |

1,500万円

|

1,200万円

|

1,000万円

|

給与所得控除の

上限額 |

245万円

|

230万円

|

220万円

|

目次に戻る

日本国外に居住する親族について、扶養控除、配偶者控除、障害者控除または配偶者特別控除の適用を受けようとする方(注1)は、所得税の確定申告書や市民税・県民税申告書を提出する際または給与支払者および公的年金等の支払者に扶養控除等申告書等を提出する際に、親族関係書類(注2)および送金関係書類(注3)を添付または提示することが義務付けられました。

(注1)16歳未満の扶養親族を申告することで、市民税・県民税が課税されなくなる方を含みます。

(注2)日本国外に居住する親族との親族関係を証明する次のいずれかの書類

- 国または地方公共団体が発行した書類(戸籍の附票の写しなど)および日本国外に居住する親族の旅券(パスポート)の写し

- 外国政府または外国の地方公共団体が発行した書類(戸籍謄本、出生証明書など)

(注3)その年(市民税・県民税においては前年)に、日本国外に居住する親族それぞれについて生活費等の支払いをしていたことを明らかにする書類(金融機関への送金依頼書の控、クレジットカードの利用明細書の写しなど)。添付または提示する書類が外国語の場合は、訳文も必要となります。

※給与支払者および公的年金等の支払者に扶養控除等申告書等を提出する際に添付または提示した書類については、所得税の確定申告書や市民税・県民税申告書を提出する際に添付または提示する必要はありません。

目次に戻る

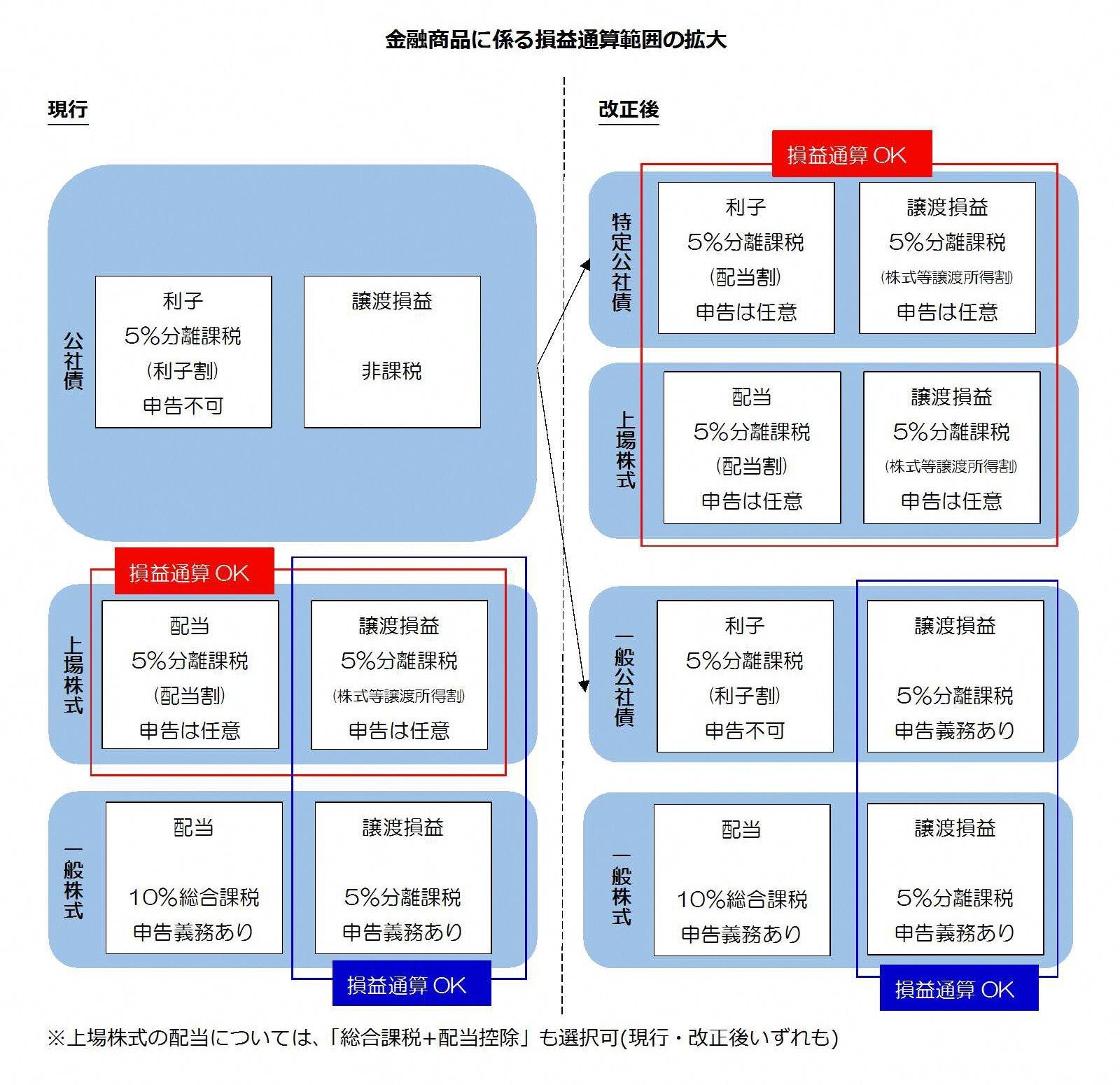

金融所得課税の一体化を推進するため、税負担に左右されずに金融商品を選択できるように税率等の金融所得間の課税方式を均衡化することと、損益通算の範囲を拡大することとされました。

公社債等について、次のとおり特定公社債等と一般公社債等に区分することとされました。

| 特定公社債等 |

国債、地方債、外国国債、公募公社債、上場公社債など |

| 一般公社債等 |

特定公社債以外の公社債など |

1. 公社債等に係る利子等について

公社債等に係る利子等については、源泉分離課税(道府県民税利子割:5%)とされていましたが、平成28年1月1日以後に支払を受けるべき特定公社債等に係る利子等について、源泉分離課税(道府県民税配当割:5%)としたうえで、上場株式等に係る配当所得等として申告分離課税(市民税:3%、県民税:2%)を選択できることとされました。なお、申告分離課税にて申告した場合、寡婦(寡夫)、勤労学生、扶養控除や配偶者(特別)控除の判定、非課税判定や国民健康保険税、後期高齢者医療保険料、介護保険料等の算定の基準となる総所得金額等や合計所得金額に含まれますのでご注意ください。

※一般公社債等に係る利子等については、源泉分離課税(道府県民税利子割:5%)のまま、変更はありません。

2. 公社債等に係る譲渡所得等について

公社債等に係る譲渡所得等については、非課税とされていましたが、平成28年1月1日以後に譲渡した場合は、その譲渡益について課税されることとなりました。

特定公社債等に係る譲渡所得等

上場株式等に係る譲渡所得等として、申告分離課税(市民税:3%、県民税:2%)とすることとされました。ただし、源泉徴収選択口座内の特定公社債等の譲渡に係る譲渡所得等については、県民税株式等譲渡所得割(5%)の課税対象として特別徴収され、納税者が上場株式等に係る譲渡所得等として申告分離課税(市民税:3%、県民税:2%)を選択することができます。

なお、申告分離課税にて申告した場合、寡婦(寡夫)、勤労学生、扶養控除や配偶者(特別)控除の判定、非課税判定や国民健康保険税、後期高齢者医療保険料、介護保険料等の算定の基準となる総所得金額等や合計所得金額に含まれますのでご注意ください。

一般公社債等に係る譲渡所得等

一般株式等に係る譲渡所得等として、申告分離課税(市民税:3%、県民税:2%)とすることとされました。

上場株式等の譲渡損失および配当所得等(申告分離課税を選択したものに限ります。)ならびに一般株式等の譲渡損失の所得間における損益通算の特例の対象が次のとおり変更されました。

なお、上場株式等に係る譲渡所得等と一般株式等に係る譲渡所得等との損益通算はできないこととされています。

目次に戻る

平成29年度税制改正で、特定配当等に係る所得および特定株式等譲渡所得 (以下、「上場株式等に係る配当所得等」といいます)について、市民税・県民税の納税通知書が送達される時までに市民税・県民税の申告書をご提出いただくことで、所得税と異なる課税方式を選択できることが明確化されました。(例:所得税は申告分離課税、市民税・県民税は申告不要等)詳しくは「上場株式等に係る配当所得等について所得税と異なる課税方式を選択される方へ」のページをご覧ください。

目次に戻る