平成21年度税制改正において、所得税から控除しきれなかった住宅ローン控除額を個人市民税・県民税で税額控除することとされました。これは、厳しい経済状況を踏まえ、住宅投資を活性化し、景気浮揚の突破口にしようという狙いから、所得税における最大控除可能額を過去最高水準にまで引き上げるとともに、中低所得者層の実効的な負担軽減となるようにするものです。

目次に戻る

平成21年1月から令和7年12月末までに入居し、所得税の住宅ローン控除を受けている方で、所得税において控除しきれなかった住宅ローン控除額がある方。(ただし、市民税・県民税の所得割が課税されていない方は対象となりません。)

目次に戻る

次の1,2のいずれか小さい額を市民税・県民税の所得割額から控除します。

- 【所得税における住宅ローン控除可能額】-【住宅ローン控除適用前の所得税額】

- 次の表のとおり、所得税の課税総所得金額等の額の5%または7%(※5%の場合は97,500円が上限、7%の場合は136,500円が上限)

個人市民税・県民税における住宅ローン控除

| 居住開始年月 |

平成21年1月~

平成26年3月

|

平成26年4月~

令和元年9月※2

|

令和元年10月~

令和2年12月※3

|

令和3年1月~

令和4年12月※3※4

|

令和4年1月~

令和7年12月※5

|

| 控除限度額 |

A※1×5%

(上限97,500円)

|

A×7%

(上限136,500円) |

A×7%

(上限136,500円) |

A×7%

(上限136,500円) |

A×5%

(上限97,500円)

|

| 控除期間 |

10年 |

10年 |

13年 |

13年 |

※6 |

※1 表中のAは所得税の課税総所得金額等(課税総所得金額、課税退職所得金額および課税山林所得金額の合計額)です。

※2 平成26年4月以降の入居については、住宅に適用される消費税率が8%または10%である場合です。それ以外の場合は、平成26年3月までの入居と同様です。

※3 消費税率10%で購入した方に限ります。

※4 注文住宅は令和2年10月~令和3年9月末まで、分譲住宅などは令和2年12月~令和3年11月末までに契約する必要があります。

※5 令和6年以降に建築確認を受ける住宅(登記上の建築日が同年6月30日以前のものを除きます。)または建築確認を受けない住宅で登記上の建築日が同年7月1日以降の住宅については、一定の省エネ基準に適合している場合に限ります。

※6 次の表のとおり、住宅の種類によって控除期間が異なります。

| 住宅の種類 |

令和4年・5年入居 |

令和6年・7年入居 |

|

(一定の省エネ基準を満たす)

新築住宅等

|

13年 |

| その他の新築住宅等 |

13年 |

10年※7 |

| 既存住宅 |

10年 |

※7 令和5年末までに新築の建築確認を受けた住宅に令和6・7年に入居する場合を指します。

※ここでは一般的な事柄を説明しています。ご自身のマイホームがどの区分に該当するかなど、住宅ローン控除の適用条件等について、詳しくは国土交通省ホームページ(外部リンク)をご覧ください。また、所得税の確定申告など、住宅ローン控除の適用に関する手続きについては、国税庁ホームページ(外部リンク)をご覧いただくか、豊橋税務署(0532-52-6201)へお問い合わせください。

住宅借入金等特別税額控除の市民税と県民税の割合は以下のとおりです。

| 市民税 |

市民税・県民税の住宅ローン控除額×5分の3 |

| 県民税 |

市民税・県民税の住宅ローン控除額×5分の2 |

目次に戻る

住宅ローン控除の適用を受けるための 手続き

住宅ローン等を利用してマイホームを取得し、居住開始した年については必ず確定申告書の提出が必要となります。

確定申告により所得税で住宅ローン控除の適用を受けていれば、所得税の申告内容に基づき、市民税・県民税の住宅ローン控除を適用しますので、納税義務者ご自身で市民税・県民税の住宅ローン控除を適用するための手続きを行っていただく必要はありません。

会社員等の給与所得者は、確定申告をした年分(=マイホームへの居住開始年)の翌年以降の年分については年末調整で所得税の住宅ローン控除の適用を受けることができますので、確定申告により所得税の住宅ローン控除の適用を受けた方と同じく、納税義務者ご自身で市民税・県民税の住宅ローン控除を適用するための手続きを行っていただく必要はありません。

なお、年末調整で所得税の住宅ローン控除の適用を受けるためには、お勤め先に「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」および金融機関等から発行される「住宅取得資金に係る借入金の年末残高等証明書」を提出する必要があります。年末調整について、詳しいことはお勤め先の年末調整ご担当者様にお尋ねください。

目次に戻る

市民税・県民税・森林環境税の税額決定通知書での控除額の確認方法

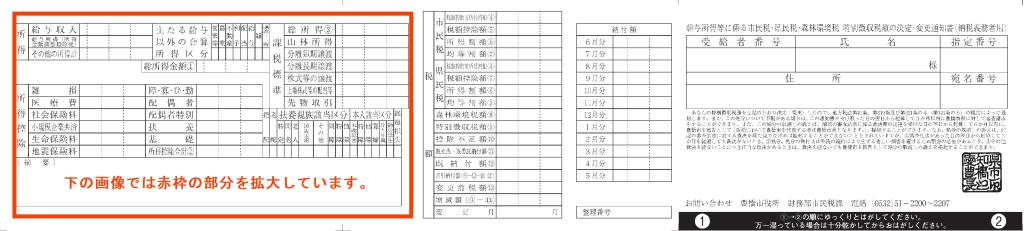

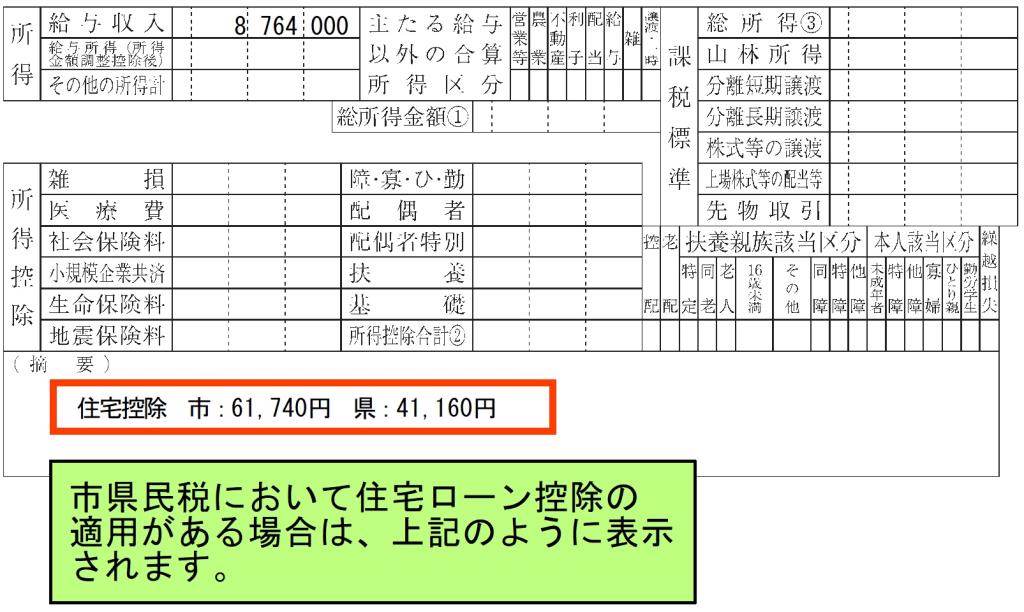

市民税・県民税において住宅ローン控除の適用がある場合は、お勤めの会社を通じて手渡される「給与所得等に係る市民税・県民税・森林環境税 特別徴収税額の決定・変更通知書(納税義務者用)」の一番左側の面の「摘要欄」に市と県それぞれの控除額の内訳の記載があります。

【画像3】 給与所得等に係る市民税・県民税・森林環境税 特別徴収税額の決定・変更通知書(納税義務者用) 全体

↓ 拡大します

【画像4】給与所得等に係る市民税・県民税・森林環境税 特別徴収税額の決定・変更通知書(納税義務者用) 左面の拡大図

※この通知書は見本です

※実際の通知書には所得金額や所得控除の内訳等も記載されていますが、上の画像では住宅ローン控除の説明に必要な部分のみ記載しています。

目次に戻る

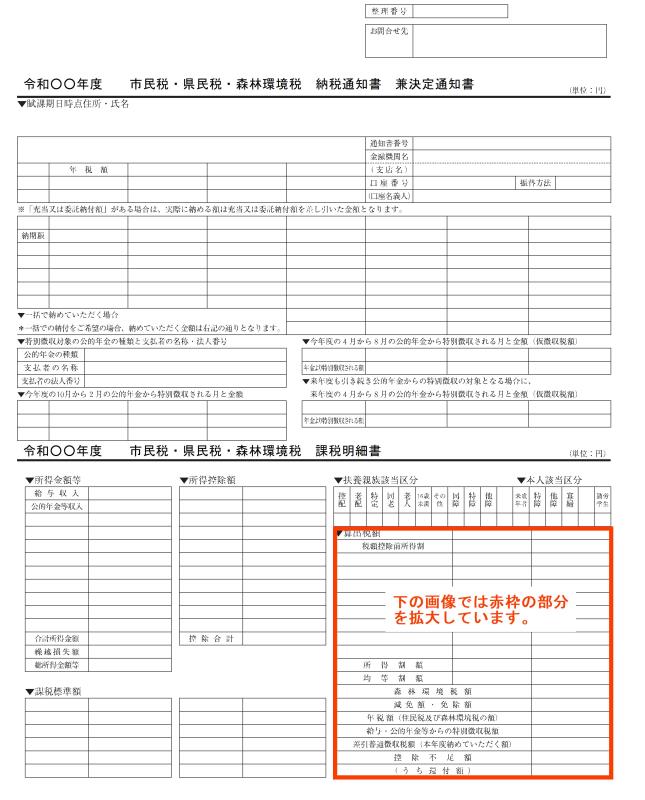

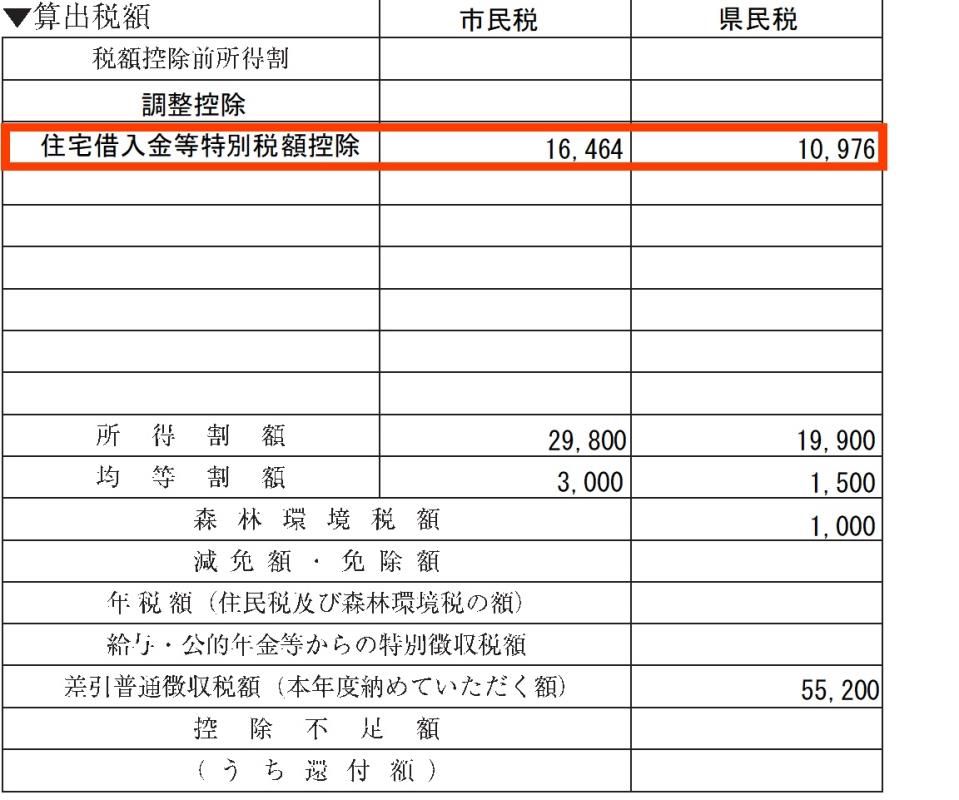

市民税・県民税・森林環境税をご自身で納めていただく場合は下記の様式の通知書にてご確認ください。

市民税・県民税における住宅ローン控除額は、用紙の中央より少し下の右側「算出税額」欄に記載されています。

【画像5】普通徴収の税額通知書

↓ 拡大します

【画像6】普通徴収の税額通知書の拡大図

※この通知書は見本です

※実際の通知書には調整控除額等も記載されていますが、上の画像では住宅ローン控除の説明に必要な部分のみ記載しています。

目次に戻る

- 以下の場合については、所得税の控除のみで市民税・県民税の住宅ローン控除の対象から除かれます。

- 特定増改築等(バリアフリー改修工事、省エネ改修工事、多世帯同居対応改修工事)に係る住宅ローン控除

- 住宅耐震改修特別控除

- 住宅特定改修特別税額控除

- 認定住宅新築等特別税額控除

-

住宅ローン控除を受けると、所得税の場合はすでに源泉徴収された分から還付がありますが、市民税・県民税の場合は今後納付していただく分で調整をするため、還付はありません。

-

住宅ローン控除の適用条件等について、詳しくは国土交通省ホームページ(外部リンク)をご覧ください。また、所得税の確定申告など、住宅ローン控除の適用に関する手続きについては、国税庁ホームページ(外部リンク)をご覧いただくか、豊橋税務署(0532-52-6201)へお問い合わせください。

-

平成30年度課税分(平成29年中の所得に基づく課税分)までは、給与所得の年末調整で住宅ローン控除の適用がされず、かつ市民税・県民税の納税通知書が送達される時までに住宅ローン控除について記載された確定申告書等が提出されていない場合、その後遅れて手続きをされても市民税・県民税においては住宅ローン控除は適用されません。平成31年度課税分以降よりこの要件は緩和され、市民税・県民税の納税通知書が送達された後でも、所得税において還付申告等により住宅ローン控除が適用される場合には、市民税・県民税においても控除が適用されることとなりました。

目次に戻る