市民税・県民税の税額は、原則として確定申告書などが提出された場合、当該確定申告書などに記載された内容に基づいて算定されます。ただし、以下の項目に関しては、地方税法の規定上、市民税・県民税の納税通知書の送達後に申告書が提出された場合、市民税・県民税の税額計算に算入できない取り扱いとなりますので、確定申告書などはお早めにご提出いただきますようお願い申し上げます。

特に、所得税の還付申告書は確定申告期間とは関係なく、その年の翌年1月1日から5年間提出することができますが、当該年度の市民税・県民税の納税通知書の送達後に確定申告書が提出された場合、以下の項目については市民税・県民税の税額計算に算入をしない取り扱いとなりますのでご注意ください。

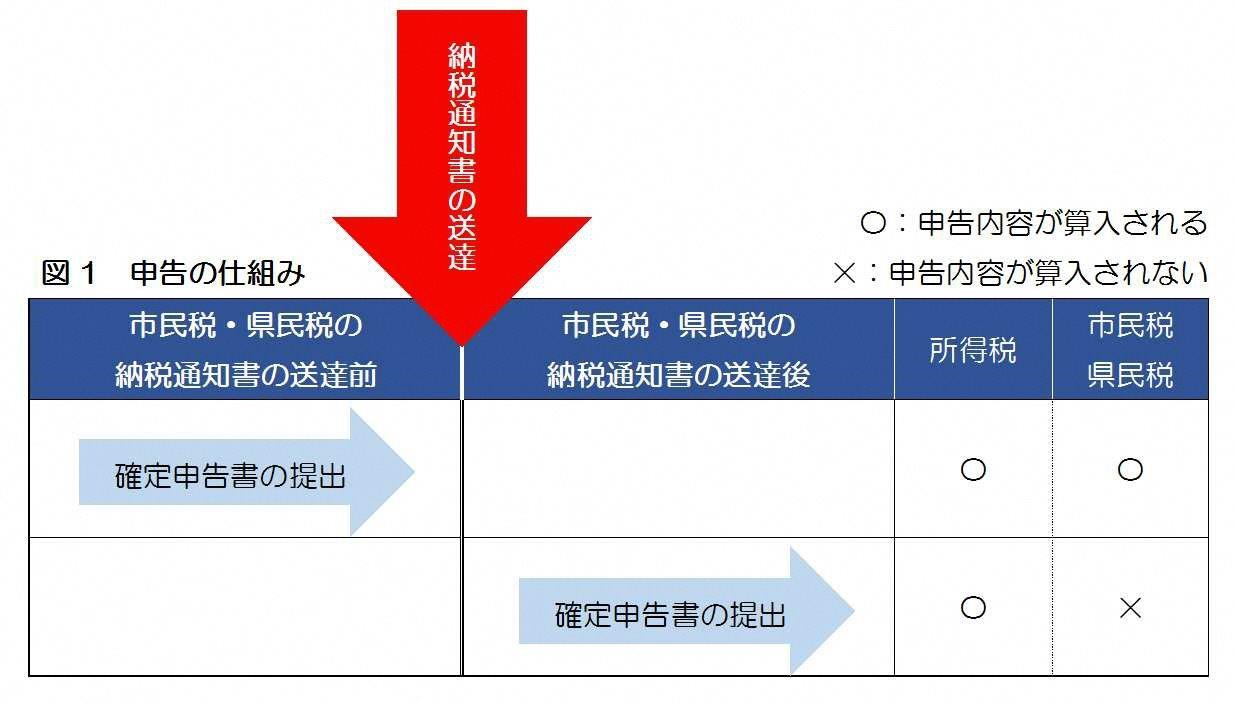

上記の項目について、申告書の提出時期と市民税・県民税の税額計算への算入については、下の「図1 申告の仕組み」を参照ください。

※平成31年度税制改正大綱により、平成31年度(令和元年度)分以後の市民税・県民税における住宅借入金等特別税額控除の適用について、納税通知書が送達される時までの要件が不要となりました。

上場株式等に係る配当所得等については、原則として申告する必要はなく、総所得金額に含まれませんが、総合課税または分離課税(特定公社債等に係る利子所得および特定株式等譲渡所得については、総合課税の選択不可)として申告することを選択し、総所得金額(等)に含めることが可能です。この場合、申告することを選択した上場株式等に係る配当所得等の明細に関する事項を記載した申告書を、市民税・県民税の納税通知書が送達される時までに提出する必要があります。

なお、令和4年度税制改正により、令和6年度(令和5年分の確定申告)から、所得税と市民税・県民税の課税方式を一致させることとなったため、上場株式等に係る配当所得等について確定申告した場合、納税通知書送達後も市民税・県民税に算入されることとなりました。詳しくは「令和6年度以降の市民税・県民税から適用される主な税制改正」のページをご覧ください。

所得税と異なる課税方式を選択する場合

上場株式等に係る配当所得等について、所得税と異なる課税方式を選択する場合は、確定申告書とは別に、市民税・県民税の納税通知書が送達される時までに、市民税・県民税の申告書をご提出いただく必要があります。ただし、令和4年度分の申告からは、上場株式等に係る配当所得等の全部について申告不要とする場合、原則として確定申告書の提出のみで申告手続きが完結できるよう、確定申告書の「住民税」欄に「特定配当等・特定株式等譲渡所得の全部の申告不要」欄が追加されました。詳しくは「上場株式等に係る配当所得等について所得税と異なる課税方式を選択される方へ」のページをご覧ください。

なお、令和4年度税制改正により、上場株式等に係る配当所得等について、所得税と異なる課税方式を選択できるのは令和5年度分の市民税・県民税までとされました。令和6年度分の市民税・県民税からは、上場株式等に係る配当所得等について、所得税と市民税・県民税の課税方式を一致させることとされました。 詳しくは「令和6年度以降の市民税・県民税から適用される主な税制改正」のページをご覧ください。

_thumb.jpg)

この項目のトップに戻る

次の申告については、市民税・県民税の納税通知書が送達される時までに、申告書をご提出いただく必要があります。

- 当該年度に生じた上場株式等に係る譲渡損失を、当該年度の上場株式等に係る配当所得等の金額(上場株式等の配当等に係る配当所得等については、申告分離課税を選択したものに限ります。)と損益通算するための申告

- 当該年度に生じた譲渡損失を、翌年度以降に繰り越すための申告

- 前年度までに繰り越した損失を、当該年度の上場株式等に係る配当所得等の金額から控除するための申告

- 当該年度に譲渡がなかった場合において、前年度までに繰り越した損失を、翌年度以降に繰り越すための申告

【ご注意】

- 上場株式等に係る譲渡損失が生じている場合で、その損失について市民税・県民税では申告しないことを選択した場合は、所得税の確定申告の有無にかかわらず、当該年度に生じた譲渡損失の金額は上場株式等に係る配当所得等と損益通算することはできません。また、翌年度以降に繰り越すこともできません。

- 市民税・県民税において繰越控除をするためには、市民税・県民税の納税通知書が送達される時までに、上場株式等の譲渡損失に係る繰越控除に関する事項を記載した申告書を 連続して提出する必要があります。

なお、令和4年度税制改正により、令和6年度(令和5年分の確定申告)から、所得税と市民税・県民税の課税方式を一致させることとなったため、上場株式等の譲渡損失に係る損益通算及び繰越控除について確定申告した場合、納税通知書送達後も市民税・県民税に算入されることとなりました。詳しくは「令和6年度以降の市民税・県民税から適用される主な税制改正」のページをご覧ください。

この項目のトップに戻る

次の申告については、市民税・県民税の納税通知書が送達される時までに、申告書をご提出いただく必要があります。

- 当該年度に生じた先物取引の差金等決済に係る損失を、翌年度以降に繰り越すための申告

- 前年度までに繰り越した先物取引の差金等決済に係る損失を、当該年度の先物取引に係る雑所得等の金額から控除するための申告

- 当該年度に先物取引がなかった場合において、前年度までに繰り越した先物取引の差金等決済に係る損失を翌年度以降に繰り越すための申告

【ご注意】

- 市民税・県民税において繰越控除をするためには、市民税・県民税の納税通知書が送達される時までに、先物取引の差金等決済に係る損失の繰越控除に関する事項を記載した申告書を 連続して提出する必要があります。

この項目のトップに戻る

居住用財産の買換え等の場合の譲渡損失、特定居住用財産の譲渡損失がある場合は、一定の要件の下で、その年の給与所得や事業所得などの他の所得から控除(損益通算)することができ、控除しきれなかった場合は、一定の要件の下で、その年の翌年以後3年内の各年分の総所得金額等の計算上控除(繰越控除)することができます。

【ご注意】

- 市民税・県民税において繰越控除をするためには、市民税・県民税の納税通知書が送達される時までに、当該損失の繰越控除に関する事項を記載した申告書を 連続して提出する必要があります。

目次に戻る

市民税・県民税が給与から特別徴収されている方

会社から当該年度の特別徴収税額決定通知書が配付される時まで

市民税・県民税を納付書や口座引き落としで納付されている方および市民税・県民税が公的年金から特別徴収されている方

当該年度の納税通知書が届くまで

目次に戻る